El 2020 está siendo un año difícil para la economía mundial y, por supuesto, muy malo para la economía Española. Muchas personas ya han perdido su trabajo y otras tantas han sido afectadas por los ERTES, a la espera de un predecible final en las listas del paro.

Se especula que esta situación, que desde luego está haciendo crecer la preferencia por la vivienda en alquiler, hará caer aún de manera importante el valor de la compraventa de viviendas, cuyo descenso se inició desde el inicio de la pandemia.

Nos encontramos entonces ante un grupo importante de inversores, personas con ahorros y que mantienen su poder adquisitivo a pesar de esta situación, que están esperando a que los precios caigan aún más, antes de invertir, para intentar asegurarse “el mejor precio posible”.

En este post analizaremos si vale la pena esperar y cuáles son las posibles consecuencias de esta decisión.

La caída de los precios en la compra venta de inmuebles.

La gran pregunta que todos se hacen es ¿en qué momento tocan fondo los precios de la vivienda? Y la respuesta es: no se sabe.

Si analizamos el comportamiento del precio de la vivienda en el pasado, no hay un momento exacto y preciso en el que el precio cae. Son períodos oscilantes en los que incluso hay leves subidas y de repente, toca fondo y empieza a subir de nuevo.

La regla que siempre se cumple es que, tarde o temprano, la vivienda recupera su valor. Y quizás sea ese el mensaje más importante.

¿Dónde está el riesgo real de la inversión?

En un análisis reciente de REMAX, no se prevé una caída de los precios superior al 10%, estando situada más cerca del 5% las viviendas situadas en zonas urbanas o chalets. Por otro lado, el precio ya tiene descuentos importantes con respecto a lo que era antes de la aparición del COVID-19.

No olvidemos como hemos citado anteriormente, que prever el momento exacto en que el valor de la vivienda pueda tocar fondo, es prácticamente imposible, pero todo buen inversor también sabe que el valor de la vivienda siempre se recupera.

El riesgo de pérdida real lo tienen aquellas personas que se dediquen a hacer inversiones inmobiliarias de corto plazo, como el llamado fix & flip (o compra-reforma-vende). En este tipo de transacciones sí podría el inversor verse en un escenario en el que su inversión pierde valor mientras realiza las reformas y no está en posición de realizar una venta favorable al terminar el proceso.

Comprar para alquilar. Un ejemplo gráfico.

Sin embargo, si lo que realizamos son inversiones de largo plazo, en las que nuestro patrimonio está generando flujos de efectivo mientras los precios fluctúan, una buena compra es una buena compra.

Vamos a graficar un poco este escenario: Veamos un ejemplo

Año 0 (ahora): Adquirimos una propiedad, cuyo valor de mercado es de 100.000 €, por 90.000 € y la ponemos a alquilar a 650 € mensuales, obteniendo una rentabilidad bruta del 8,7% y un flujo de efectivo neto de 570 € mensuales (ya hemos generado 6.840 € en un año).

Año 1: Asumimos que esa propiedad hubiese perdido 10% del valor. Podríamos decir que hemos “perdido” 9,000 € (calculamos sobre el precio negociado). Descontando el flujo generado, de 6.840 €, hemos “perdido” 2.160 €.

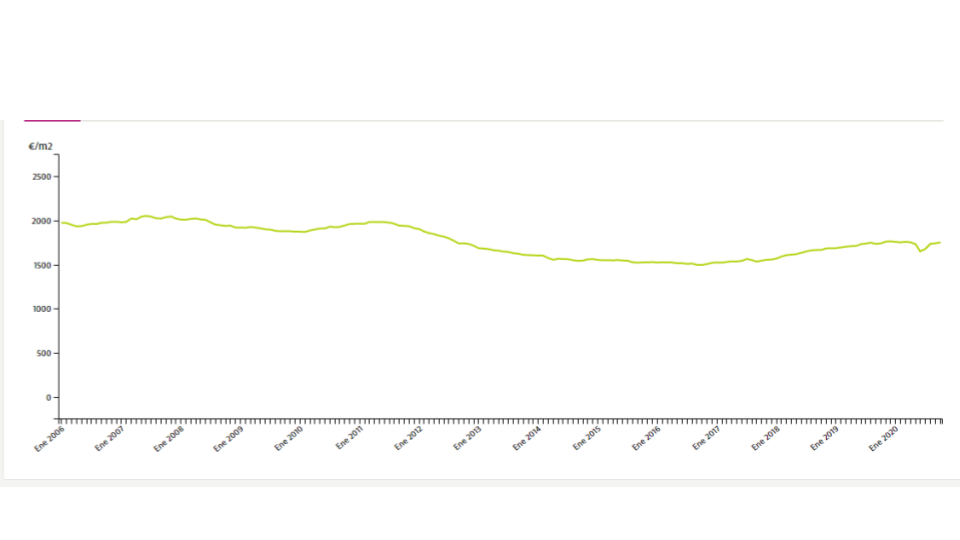

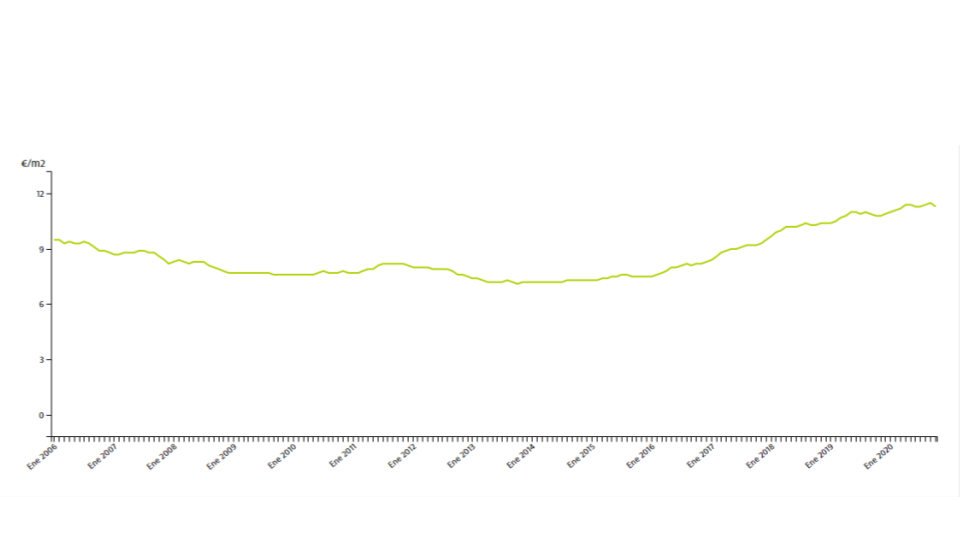

Debemos matizar también que la caída futura del precio es una suposición y que, en cualquier caso, estamos adquiriendo una propiedad en la cual dicha caída ya está incorporada. Eventualmente, además, la propiedad recuperará su valor y, mientras tanto, hemos generado ingresos pasivos. Mostramos a continuación un par de gráficos, en los que comparamos la evolución del precio de compraventa de la vivienda en España desde el año 2006 con la evolución del precio del alquiler en el mismo período. Como se observa, el precio de compraventa sufre una caída más o menos pronunciada a partir de la crisis de 2008, tocando fondo alrededor de 2014 y manteniéndose o incluso subiendo moderadamente desde entonces. Este escenario por supuesto varía mucho de una ciudad a otra. Mientras tanto, el precio de alquiler se mantuvo durante los primeros años de la crisis para después subir, mantenerse otra vez, y subir otra vez, con una pendiente muy pronunciada.

El coste de oportunidad

Para nosotros, éste es el punto más importante. Las buenas oportunidades aparecen y se las llevan rápidamente quienes son conscientes de todo esto que estamos explicando.

Si a los números que ya hemos hecho le agregamos la rentabilidad que no estamos obteniendo, entenderemos el escenario completo.

Volvamos al ejemplo anterior. Decíamos haber “perdido” 2.160 € en el primer año. La realidad es que, guardando en el banco a plazo fijo los 90.000 € que no invertimos (digamos a 1,4%) habríamos obtenido 1.260 € de beneficio, contra los 6.840 € de ganancia al realizar la inversión. En realidad, en ese año hemos perdido entonces (o dejado de percibir) 5.580 € vs. un teórico ahorro de 9.000 € al que, incluso asumiendo que sucediese, en 2 años le habremos dado la vuelta.

Mientras tanto, otros inversores están ya construyendo su patrimonio y disfrutando de los ingresos pasivos.

Recomendación final

Insistimos en que una buena compra es fundamental:

– Busca adecuadamente.

– Asesórate con respecto a las zonas de mayor movimiento.

– Programa rápidamente tu visita.

– Negocia el mejor precio posible.

En estos momentos los propietarios están muy dispuestos a negociar.

Empieza a obtener tu libertad financiera ahora mismo.

Encuentra tu oportunidad rentable, compara y calcula en https://sevenpercent.es. ¿Dudas? Contáctanos a través del formulario disponible en la información de la propiedad. Nosotros te asesoramos en todo lo demás; nuestra plataforma está diseñada sólo para inversores como tú. Llega antes que nadie a las mejores oportunidades del mercado inmobiliario.